Фото Jeremy Huang / Unsplash

Фото Jeremy Huang / Unsplash

В последнее время пару раз в году Россию настигает ипотечный кризис: правда, не обычный, а виртуальный. Неожиданно в интернете начинают расти запросы, посвящённые этой теме. Однако, как правило, через несколько месяцев наступает спад. Этой осенью мы видим очередное обострение. В октябре 2023 года число запросов со словами «ипотечный кризис» выросло почти в два раза, практически сравнявшись с результатами марта 2022 года, когда был зафиксирован самый большой пик подобных запросов, если смотреть их начиная с ноября 2022 года (более ранние данные недоступны).

Одна из причин такого беспокойства — периодически подогреваемый интерес к ипотечному кризису 2007 года в Америке, запустившему мировой финансовый кризис. А дальше российские обыватели рассуждают в стиле известного анекдота — «вот так же и у бабочек». Остаётся понять, насколько сценарий ипотечного кризиса в Америке может повториться в России.

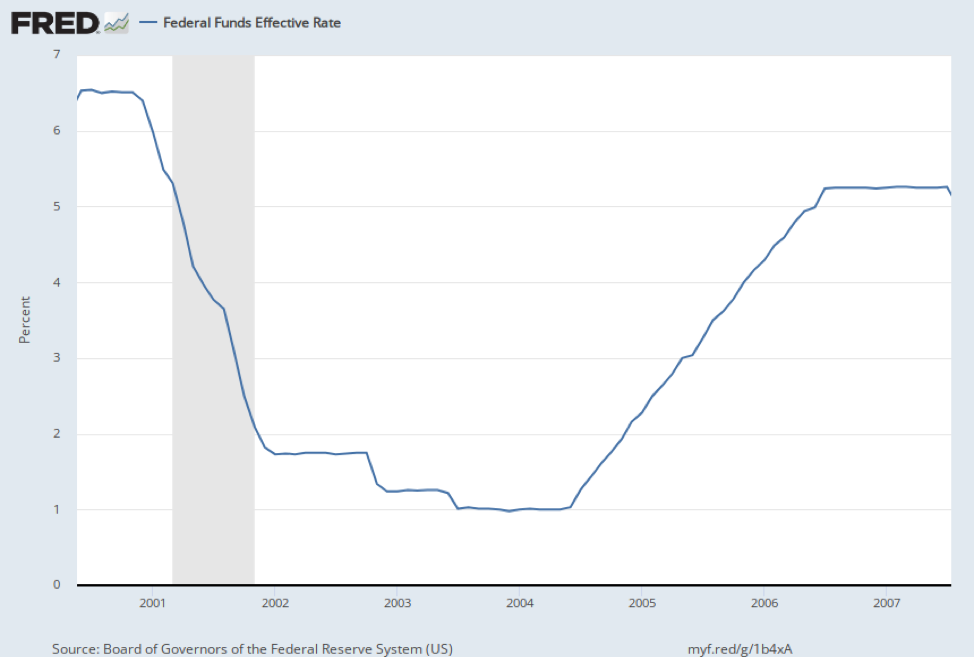

Для начала придётся вспомнить дела давно минувших дней и разобраться в том, как Соединённые Штаты вляпались в тот самый ипотечный кризис. В 2001 году американская экономика испытала непродолжительную рецессию, в ответ на которую руководство Федеральной резервной системы резко снизило процентную ставку, причём она не поднималась несколько лет, вплоть до июня 2004 года.

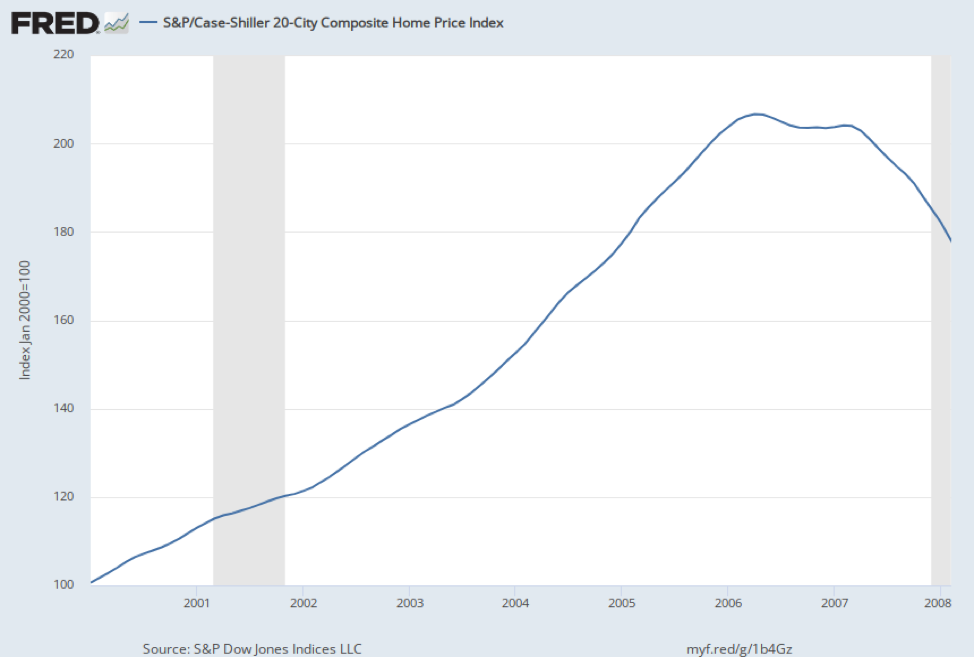

В условиях низкой ставки в США начался бум ипотечного кредитования, поскольку оно стало весьма дешёвым. И похоже, что именно это послужило причиной создания ипотечного «пузыря». Создавался он на протяжении многих лет. Одной из причин был продолжительный рост цен на жильё. Они росли непрерывно по крайней мере с 1990 года.

Создавалось ощущение, что так будет всегда. Цены росли, но рос и спрос на жильё. Он породил твёрдую уверенность, что если не купить жильё сейчас, то завтра оно будет дороже. Мало того — если ты взял жильё в ипотеку и не смог за неё расплатиться, ты сможешь продать квартиру дороже, чем она стоила при покупке. Вдохновлённые ростом цен девелоперские компании и банки старались максимально расширить продажи и готовы были давать ипотеку всем, кто захочет её взять. А чтобы снизить риски, выпускались ипотечные ценные бумаги, которые охотно покупались рынком.

Однако вся эта система рухнула в тот момент, когда в 2006 году оказалось, что расширять рынок жилья больше невозможно, — продавать вновь построенное жильё уже не удавалось, и цены на него стали снижаться. Одновременно с этим начала расти процентная ставка. Люди, в своё время купившие жильё, теперь не могли его продать даже за небольшие деньги. Рынок рухнул. И вслед за ним рухнула американская финансовая система, а затем кризис потряс и мировые рынки.

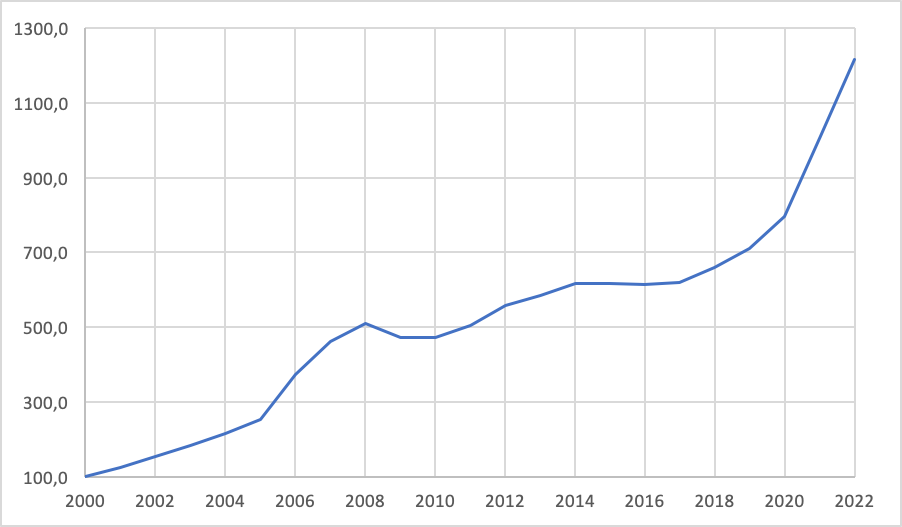

Посмотрим теперь, что сейчас происходит на рынке жилья в России. Цены на него действительно растут очень быстро. С 2000 года стоимость новых квартир выросла более чем в 12 раз. И рост не снижается.

Ситуация, как мы видим, в чём-то напоминает американскую. Как и в США, цены на жилье за последние годы росли больше, чем цены на потребительские товары. Но есть одна особенность, которая сильно отличает друг от друга ипотечные рынки двух стран. В США рынок ипотеки составлял на момент кризиса более 75% ВВП страны. В России же эта доля составляет около 10%. Таким образом, если даже на рынке жилья в России цены начнут серьёзно падать, российские банки смогут справиться с этим кризисом, и на остальные рынки он точно не перекинется.

Впрочем, это не означает, что в какой-то момент спрос на жильё в России не перестанет расти; но когда наступит этот момент — сказать трудно. Хотя осмотрительность при заключении ипотечного кредита надо соблюдать уже сейчас. Российская экономика находится не в лучшем состоянии, а жилищное строительство не относится к сфере ВПК, которую государство будет продолжать финансировать. Но это уже совсем другая история.